自从 5 月份比特币区块奖励减半尘埃落定之后,我们可以看到整个加密行业的目光焦点转移到了 ETH 2.0、IPFS 以及 DeFi 上。

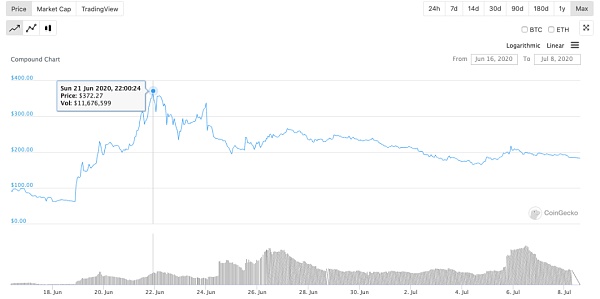

在加密货币行情整体处于“毫无波澜”的情况下,很多 DeFi 项目的Token表现得异常耀眼——出现了 2~4 倍的价格涨幅。去中心化借代平台 Compound 更是成为了近期的明星,通过“借代即挖矿”的方式,短短几周内将出借的加密资产总价值增加了约 8.5 亿美元,其Token COMP 的价格更是在 6 月 21 日触及 372.27 美元的高点。

图:Compound Token COMP 的价格走势,来源:CoinGecko

与此同时,据 DeFi Market Cap 的统计,当前 DeFi 项目的总市值已经突破 74 亿美元,而在两个月之前,总市值还不足 10 亿美元。也就是说,短短 2 个多月,DeFi 项目的总市值暴涨了 700% 以上。此外,DeFi 项目上的锁仓资金也呈现出爆发式的增长,目前已经突破了 20.8 亿美元。

4月14日,DeFi 总市值10亿美元;

6月9日,DeFi 总市值达到20亿美元;

6月16日,COMP 开启借代即挖矿,掀起 DeFi 热潮;

6月25日,DeFi 总市值超过了60亿美元;

7月4日,DeFi 总共市值66 亿美元;

7月5日,DeFi 总共市值70 亿美元。

无论是总市值、锁仓的资金规模,还是Token价格,DeFi 项目都呈现出了井喷式的发展。难道 DeFi 的春天来临了吗?未来将会如何发展,又会如何影响我们的生活?今天,我们就来聊一聊这些话题。

在深入探讨 DeFi 之前,我们有必要先了解一下什么是 DeFi 以及它的主要优缺点。

闪电网络节点数量已达19268个:金色财经报道,据1ML.com数据,目前,支撑网络的节点数量达到19268个,相较30天前数据,环比上涨7.62%;通道数量为42267,相较30天前数据,环比上涨6.8%;闪电网络承载能力目前为1206.13BTC,约合7369.62万美元。[2021/4/17 20:31:27]

DeFi 是相对于 CeFi 而言的,CeFi 是 Centralized Finance(中心化金融)的缩写。虽然 CeFi 这个词语最近几年才被创造出来,但它绝对不是什么新鲜事物,现有的传统金融体系都可以称为 CeFi,比如传统的银行、证券交易所、各种金融机构等等。

DeFi 是 Decentralized Finance(去中心化金融)的缩写,也被称为 Open Finance(开放式金融)。DeFi 利用区块链技术和智能合约技术,用去中心化的协议取代传统的基于人或第三方机构的信任,来构建透明、开放的金融体系。

如果简单理解,CeFi 需要你去信任中介(人或者机构),DeFi 需要你去信任协议(代码)。

CeFi 经过了上百年的发展,产品成熟,用户体验好,但缺陷是比较封闭,且需要许可才能使用。像非洲的很多欠发达地区,还有很大一批人无法享受银行等金融机构所提供的服务。

DeFi 的一大优势是公开透明、无需许可,世界上的任何一个人都可以使用,没有限制门槛。比如说,任何人都可以抵押 ETH 资产到 DeFi 项目 MakerDAO 或者 Compound 上,借出和美元 1:1 锚定的加密资产 DAI。当然,DeFi 目前还有很多缺陷,比如用户体验不好、学习门槛高、产品不够成熟等等。

从市值上看,当前 DeFi 项目的总市值已经突破了 74 亿美元,锁仓的加密资产规模突破了 20.8 亿美元,呈现出井喷式的发展。可以说,DeFi 已经成为了区块链行业里一股不容小觑的力量。

我们再从用户增长数看目前的 DeFi。根据 Dune Analytics 统计,截至今年 7 月 8 日,DeFi 的用户总数约为24万,而在 2018 年年初,这个数据还没破百。从下图中,我们也可以看到 DeFi 用户数量增长之快。

门罗币已于测试网成功执行第一笔CLSAG交易:9月8日,门罗币(Monero)官方发推宣布,已于近日在测试网上成功执行了第一笔CLSAG交易事务。此前消息,门罗币将于10月17日进行网络升级,引入CLSAG签名方案;该签名方案可减少约25%的交易事务规模,以及提高20%的验证性能。[2020/9/8]

图:DeFi 的用户增长情况,来源:Dune Analytics

DeFi 诞生于可编程的以太坊区块链出现之后,从分布上看,目前大部分 DeFi 项目集中在以太坊区块链上,其次才是 EOS、TRON 等公链。

从产品形态上看,目前的 DeFi 已经含括了去中心化钱包、KYC 和身份认证、去中心化交易平台、去中心化借代、Staking、稳定币以及其他基础设施,整个生态在不断完善。

图:DeFi 的生态产品,来源:defiprime

下面,我们介绍几个具有代表性的 DeFi 产品:

1、DeFi 黑马:Compound

Compound 是以太坊上的去中心化借代平台,凭借着“借代即挖矿”的Token分发原则,在短短几周内吸引了大量的投资者用它进行抵押和借代。

截至目前,Compound 用户规模突破了 3 万人,可供借代的加密资产总额已经超过了 15.7 亿美元,出借的加密资产将近 9 亿美元,是去中心化借代平台中借款总额最高的 DeFi(占)。在 Compound 上抵押和出借最多的加密资产前三甲分别是 DAI、USDC、ETH,前两者都是和美元 1:1 锚定的稳定币。

图:Compound 上的借代数据,来源:Compond 官网

图:DeFi 项目的借款总额构成,来源:DeBank

2、稳定币杠把子:MakerDAO

MakerDAO 是以太坊区块链上的老牌去中心化借代平台,市值曾长期占据 DeFi 排行榜榜首(最近被 Compound 超越了),其稳定币 DAI 一直被视为中心化稳定币 USDT 的最大竞争对手。

根据其官网的介绍,目前已经有超过 400 个 DApp 内嵌了 MakerDAO,锁仓的加密资产总价值超过了 6.23 亿美元,在去中心化借代平台类别中排名第二(排名第一的是 Compound,为 6.85 亿美元)。MakerDAO 支持的抵押资产已经从之前单一的 ETH 转变为支持多种加密资产,包括 BAT、USDC、WBTC、TUSD、KNC 、ZRX,其中 USDC、WBTC、TUSD 均属于稳定币资产。

3、用户数最多的 DeFi:Uniswap

Uniswap 是以太坊区块链上的一个去中心化交易平台,主要为 ETH 和 ERC-20 Token提供流动性服务,也是目前用户数量最多的 DeFi 应用。

Dune Analytics 的数据显示,Uniswap 的用户数量高达 9.2 万名,占 DeFi 总用户数量的 38.61%;以太坊浏览器显示,Uniswap 的交易数量占以太坊上 DEX 交易数量的 36.971%。

4、Token使用量最多的 DeFi:Brave 浏览器

Brave 浏览器由 JavaScript 之父 Brendan Eich 创立,主打隐私保护,最大的特色是引入了Token经济激励机制。Brave 浏览器的原生Token名为 BAT,是今年第二季度 DeFi 中使用最多的Token,交易额达到了 9.31 亿美元,超过了 ETH 和 DAI 的总和。

以上仅仅是 DeFi 生态中的冰山一角,还有很多大家所熟悉的应用,比如网页版的小狐狸钱包(MetaMask),专注预测市场的 Veil,做 Staking 的 StakeWith.US,稳定币 WBTC,基础设施 Bancor、0x 等等,受限于文章篇幅,不做过多介绍。

DeFi 的生态越来越繁荣,涌现了越来越多优秀的项目,这些项目会对我们的生活产生哪些影响呢?

今年 7 月 1 日,以太坊创始人 V 神连发了 8 条推文讨论 DeFi。V 神称,很多浮华的东西非常令人兴奋,但这是短期的;从长期来看,现实情况是 DeFi 的利率不可能比传统金融的最佳利率还要高出一个百分点以上。

在上文中,我们有提到传统的中心化金融(CeFi)需要准入许可,因此将很多人拒之门外,世界上有大量的人无法享受到金融机构提供的服务,而 DeFi 正好可以弥补这一缺陷。DeFi 具有去中心化应用的所有优点,没有准入门槛,世界上的任何人在任何时间都可以使用链上的 DeFi 应用,完全打破了地域、时间的限制。现在的 DeFi 已经慢慢发展为一个完整的金融生态系统,可以执行多种操作,包括支付、借代、借款、储蓄、交易、投资、收益、管理、对冲和保证金交易等等。

DeFi 的优点还有很多,但我们也不能忽略当前阶段还存在很多缺陷,比如用户的使用体验没有传统的中心化金融好,再比如学习门槛高,产品还不够成熟,时常发生一些黑客攻击的安全事件(比如最近 Balancer 遭遇的闪电贷攻击)。

在可预见的未来,DeFi 和 CeFi 会相互借鉴,两者之间的界限会越来越模糊。DeFi 的应用在使用体验上会越来越像 CeFi 一样便捷,CeFi 的某些底层业务也会慢慢接入区块链,利用区块链技术提升其服务的透明性、便捷性。对于用户而言,安全、能满足需求的产品,就是好的产品,而不会特别在意它是 CeFi 还是 DeFi。

DeFi 和 CeFi 存在着竞争关系,但不是非黑即白,而是两者会长期共存,共同支撑起一个更广阔的金融市场。

DeFi 是一个极具潜力的发展方向,也是未来整个世界金融体系的重要组成部分,DeFi 的春天已经来临,但也有不少人认为DeFi目前被过度炒作,此次介入很可能有“接盘”风险,等回归理性后再考虑不迟。或许DeFi还需要走过一段曲折的路之后,才会进入高光时刻?

你认为DeFi会一直顺利发展下去吗?欢迎投票并在留言区写下你的看法。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。