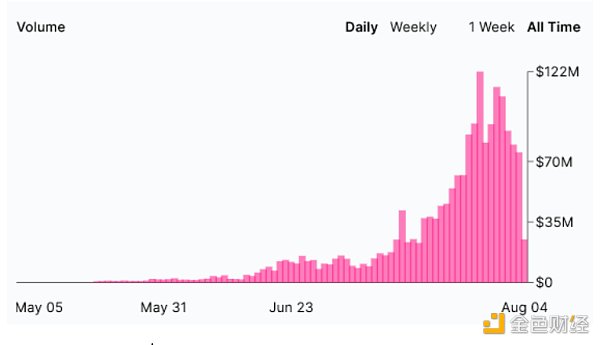

最近DeFi行业中Uniswap的异军突起引发了市场的关注。这是一个有趣且潜力巨大的DEX项目,在过去的一周,Uniswap的日均交易量迈过了1亿美元的大关,而在3个月前这一数值仅仅为1百万美元。为此很多市场分析人士认为以Uniswap为代表的去中心化交易所在未来将代替目前的主流交易所。然而事实真的如此吗?

我第一次关注Uniswap是在今年年初,主要被其简洁的经济模型所吸引:

以太坊上DeFi协议总锁仓量环比下降6.99%:据欧科云链OKLink数据显示,截至今日十时,以太坊上DeFi协议总锁仓量约合481.6亿美元,环比下降6.99%。

当前锁仓量排名前三的协议分别是WBTC 57.5亿美元(-7.16%),Maker 56.6亿美元(-9.26%)以及Compound 45.3亿美元(-7.01%)。受市场下行影响,近24小时DeFi协议的锁仓量普遍回落。[2021/2/26 17:54:40]

这个公式有一种独特的数学之美,正如牛顿的万有引力公式,爱因斯坦的质能方程,虽然都是一个简洁的公式,但却打开了新时代的大门。

具体而言,我们在过去进行加密货币交易时,都依赖订单薄模式,即交易者需要将自己的订单提交至订单薄(Order Book)上,随后进行撮合并完成交易,流程复杂,对系统的技术要求极高;而Uniswap则采用了一种全新的交易模式---利用储备金流动性来完成加密货币的交易兑换,以此实现了自动做市场商(Automated Marker Maker)。

Joshua Frank:XRP是有史以来第三大倒闭事件:TIE首席执行官Joshua Frank在推特上表示,XRP的市值从1370亿美元跌到100亿美元以下,跌幅达93%。这使得XRP崩溃的价值比安然和世通还大。

虽然不是破产,但XRP实际上是有史以来第三大倒闭事件,仅次于雷曼兄弟和华盛顿互惠公司。[2020/12/31 16:08:55]

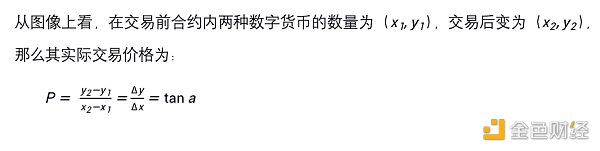

我们以Uniswap中ETH和ERC20代币交易为例。公式x*y=k中,x、y分别是ETH和一种ERC20代币的数量,而k是一个常数。x,y和k的初始值由流通性提供者确定,因为ETH和ERC20代币之间的汇率P = x / y,所以在确定x和y初始值的同时,也确定了汇率P的初始值。

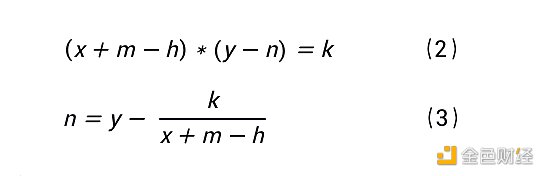

假如一个交易者想用m个ETH购买一定数量的ERC20代币,为此他需要向Uniswap交易合约的ETH资金池发送m个 ETH,交易费用为h。为了保证k值不变,那么智能合约需要向投资者支付n个ERC20代币,即

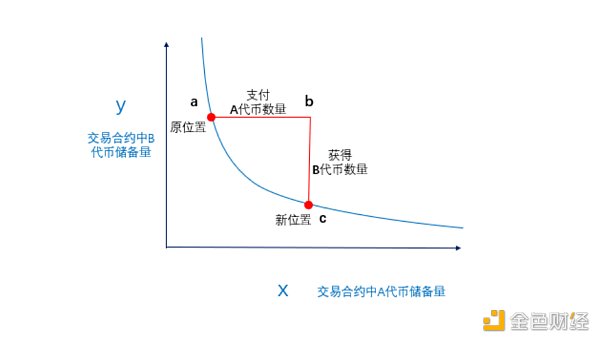

从图像上看这一交易过程更为简洁:因为k是一个固定的常数,所以两种代币的数量x和y只能在下图中的反比例函数图像上运动。开始时(x,y)在图中的a点,当交易者向智能合约打入A代币时,(x,y)的坐标来到b点;为了使(x,y)在反比例函数图像上运动,必须减少B代币的数量,随后(x,y)运动到了新位置C,并完成交易。

从上面的交易流程我们可以发现,Uniswap完全不需要订单薄,且没有交易撮合这一过程,仅仅是一个简单的数学公式(3)即可实现交易的完成。如此简洁的一个公式,却颠覆了传统的交易模式,让人赞叹不已。

然而,即便我对Uniswap的数学美感不惜吝啬之词,却也不得不遗憾地说,Uniswap很难取代目前的主流交易所。正如西方谚语中所说的:“A coin has two sides”,Uniswap简洁的数学模型在给它带来种种优势的同时,也为其未来发展埋下了种种隐患。

首先,Uniswap的交易深度不足,无法支持大额交易。交易深度是衡量一家交易所优劣的重要指标之一,反映的是市场在承受大额交易时价格不出现大幅波动的能力。正如前文所分析的那样,如果不考虑交易费用,那么Uniswap的成交价格为P = n/m。

其次,Uniswap无法独立定价,必须依附于主流交易所。Uniswap舍弃了订单薄模式,即舍弃了“价格优先”的交易原则,无法捕捉到市场的最新交易价格。为此,Uniswap不得不引入套利机制:一旦Uniswap上的价格与市场公允价格不同,就会出现套利空间,并将价格拉回正轨。这注定了Uniswap永远无法成为主流交易所,否则套利机制将失灵,交易保证按正常价格执行。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。